今日はiDeCo について書きます。

皆さんはやってますか?

私は今、15,000/月 やってはいるのですがまだ初めて1年目なので正直メリットは感じておりません。

しかし、調べる限り、サラリーマンに対して節税メリットの部分も非常に多くあったので勉強のつもりで書かせていただきます。iDeCoは新NISAができた今、不必要だろ!という意見も聞きますがノンノンノン!

意外とiDeCoを先にやるべきだ!という意見もありまして…

色々とメリットも多い用に感じますので新NISA とは別のモノとして考えたほうが良さそうです。

年金の事や老後の事等分からない事がいっぱいのなか少しでも学ぶ事があれば幸いです。

また、少しむずかしい話になるかも

しれませんがお付き合いください。

それでは、行きます。

iDeCoって何?

iDeCoって何

本当にお得なの?

iDeCo(個人型確定拠出年金)は、日本の年金制度の一部であり、個人が将来の老後のために自己資金を積み立てるための制度です。iDeCoを利用すると、税金優遇措置を受けながら、将来の年金収入を増やすことができます。個人が選択した運用方法に基づいて、積み立てた資産が運用され、将来の年金支給額が決まります。個人のリタイアメントプランに合った年金制度の一つです。

つまりiDeCoとは自分で

拠出するタイプの

オリジナル年金ということです。

とはいえ、やることは投資です。

自分で商品を選び、運用することになります。

年金には2種類あり、

- 公的年金

- 私的年金⇐ iDeCoはこちらに該当します

公的年金とは

国民年金

厚生年金

公的年金とは:クリック

制度の一環であり、一般的に国民全体に対して老齢や障害、死亡などの様々な状況において支給される年金のことを指します。公的年金制度は国によって異なりますが、一般的な特徴は以下の通りです:

- 老齢年金: 一般的に、一定の年齢に達した人々に支給される年金で、長寿や老後の生活費をサポートします。

- 障害年金: 労働能力を失ったり、障害を持つ人々に支給される年金で、生活費や医療費の一部をカバーします。

- 生存年金: 亡くなった家族の遺族に支給される年金で、家族の生活をサポートします。

公的年金制度は、国によって異なるルールや資格条件を持っており、通常、労働者や国民は一定の年金保険料を支払うことで、将来の年金受給資格を得ます。

公的年金は社会保障の一環として、個人や家族の経済的な安定を保護するために重要な役割を果たしています。/

私的年金とは

企業型確定拠出年金

確定給付企業年金

iDeCo

私的年金とは:クリック

私的年金は、公的年金制度以外で個人が自分で積み立てたり、雇用主が提供する企業年金などの形で受け取ることができる年金のことです。公的年金制度は政府が運営する社会保障制度であり、一方、私的年金は個人や雇用主が追加的に提供するもので、老後の生活費や退職後の経済的な安定を確保するために利用されます。私的年金は、個人の選択や雇用条件に応じて異なる形態や制度が存在します。/

【広告】

年金制度は3階建て!?

年金の区分はわかったけど

なにを払うのかしら。

厚生年金ってなんだろう?

月々引き落としが多いんだよな。

国民は第1号〜第3号被保険者に区分され、対象の年金も変わってきます。

第1号被保険者

自営業

第2号被保険者

一般会社員・役員

第3号被保険者

専業主婦(夫)

国民年金

基本的に国民全員加入している。

- 対象者: 基本的に、日本国内に住む15歳以上のすべての国民が対象です。

- 保険料: 国民年金の被保険者は、月々の保険料を支払う義務があります。保険料の額は所得に応じて異なり、収入が多いほど高額になります。

- 年金給付: 国民年金制度から年金給付を受けるためには、一定の保険料を納めた期間が必要です。通常、65歳に達した際に受け取ることができますが、一部の条件を満たす場合は60歳から受け取ることも可能です。

国民年金は、日本国内での老後の生活費を一部補完するための制度であり、日本の社会保障制度の中心的な要素の一つです。/

厚生年金

厚生年金は、日本の社会保障制度の一部であり、主に企業や団体に勤務する労働者を対象とした年金制度です。

- 対象者: 厚生年金は、企業に雇用される正規の労働者や公務員、教職員などが対象です。一般的に、雇用主が労働者の給与から一定の割合を控除し、厚生年金保険料として支払います。

- 保険料: 厚生年金保険料は、雇用者と労働者が半分ずつ負担します。保険料の額は、労働者の給与に応じて変動します。

- 年金給付: 厚生年金は、被保険者やその家族に対して年金給付を提供します。給付は、被保険者が年齢や給与に応じて一定の期間保険料を納めた後に受け取ることができます。また、災害や疾病による給付も含まれています。

- 企業年金: 一部の大企業や団体は、厚生年金に加えて企業年金制度を提供しています。企業年金は、雇用者が独自に運営し、被保険者に対して追加の年金給付を行います。

厚生年金は、日本の労働者にとって老後の経済的な安定を支える重要な要素であり、公的年金制度の一部として運用されています。/

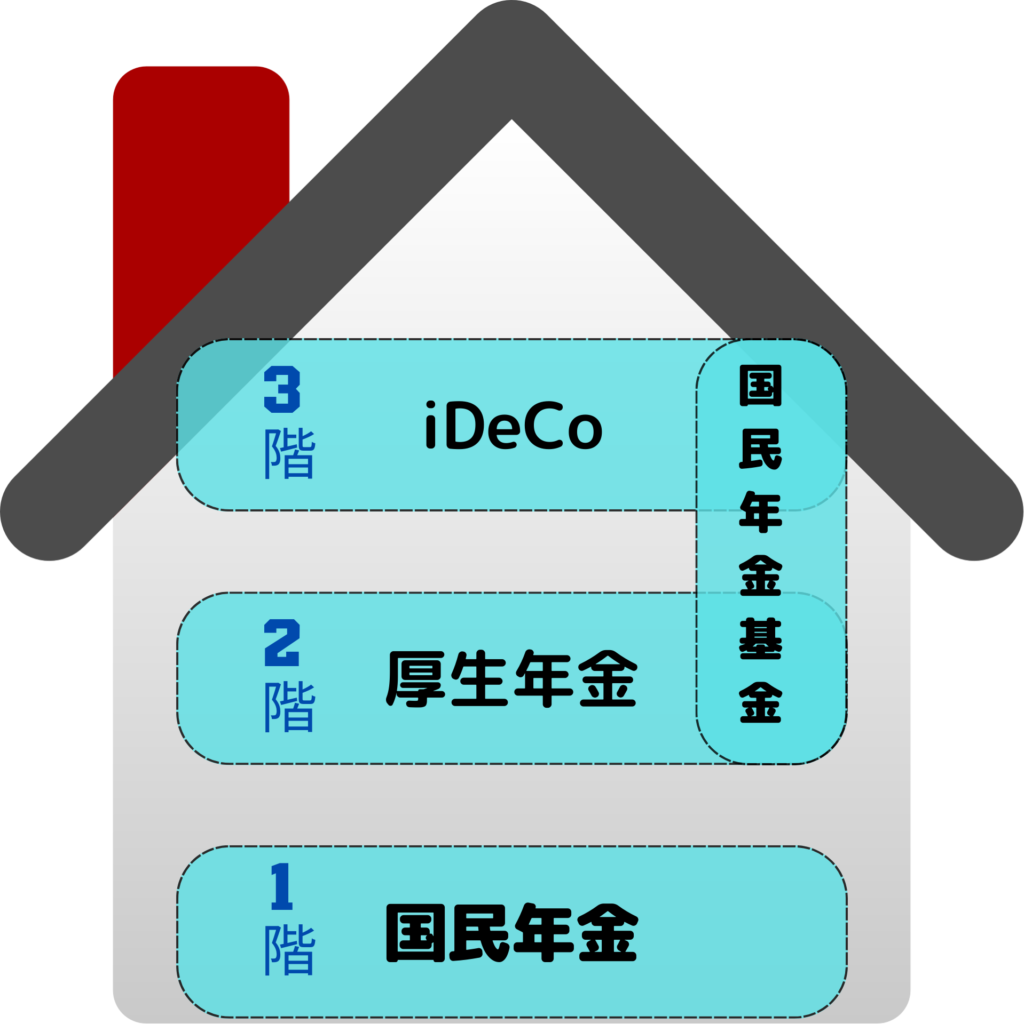

年金のことを調べると「年金制度は3階建て」

とよく言われますね。

対象者は以下の通りです。

- 1階…日本国内に住む15歳以上のすべての国民が対象(1〜3号)

- 2階…厚生年金⇛企業に雇用される正規の労働者や公務員、教職員 /国民年金基金⇛第1号のための年金制度(任意)

- 3階…私的年金(企業型の年金も含む)

年金だけでは生活できないの?

なぜiDeCoがここまで言われるようになったか。

経緯は「老後2000万円問題」ですね。

老後2000万円問題について

「老後2000万円問題」という言葉は、日本などでよく使われる表現で、将来の老後生活を経済的に安定させるために必要な資産や貯蓄についての問題を指します。具体的には、多くの日本人が老後に2000万円以上の貯蓄が必要であるとされることを意味しています。

この問題の背後にある考え方は、日本の高齢者人口が増加し、年金制度や社会保障の変化に不透明な要素があるため、個人が自己資金を用意して老後を支える必要があるというものです。老後の生活費や医療費、住居費、趣味や余暇活動にかかる費用などを考慮に入れ、2000万円以上の貯蓄を持つことが安心な老後を過ごすために必要だとされています。

この問題に対処するために、個人は積極的に貯蓄や投資を考え、老後資産を確保する計画を立てる必要があります。また、政府や金融機関も、老後の資産形成を支援するための情報提供やサービスを提供しています。老後2000万円問題は、将来の経済的な安定と生活の質を考える上で重要な概念となっています。

の部分重要です。

政府や金融機関も、老後の資産形成を支援するための情報提供やサービスを提供しています。

これが積立NISAとiDeCoにも該当するわけです。

積立NISAについて知りたい方はクリック

では原則65歳となると老齢年金を受給できるようになります。

いったい、いくら貰えるのでしょうか?

◯国民年金のみの場合…

満額 約65,000円

厚生年金の場合は少しややこしいので厚生労働省の資料より平均受給額を参照します。

◯厚生年金の場合(平均)…

約146,000円

(注意)この金額には国民年金も含まれてますからね!

いかがでしょうか?

私は金額を聞いて結構心配にはなりました。

更に年金受給の年齢引き上げや年金額の減額

の話も出てるとあっちゃー資産を

今のうちから作っておくべきなのでしょうね。

iDeCoのメリット

iDeCoとは投資です。

結局は投資なので、もちろん一時的に元本割れなどのリスクも考えられます。

しかし長期(満60歳−65歳まで)で運用することで、そのリスクを低減し更に

その間節税、非課税といったメリットがiDeCoの大きいメリットです。

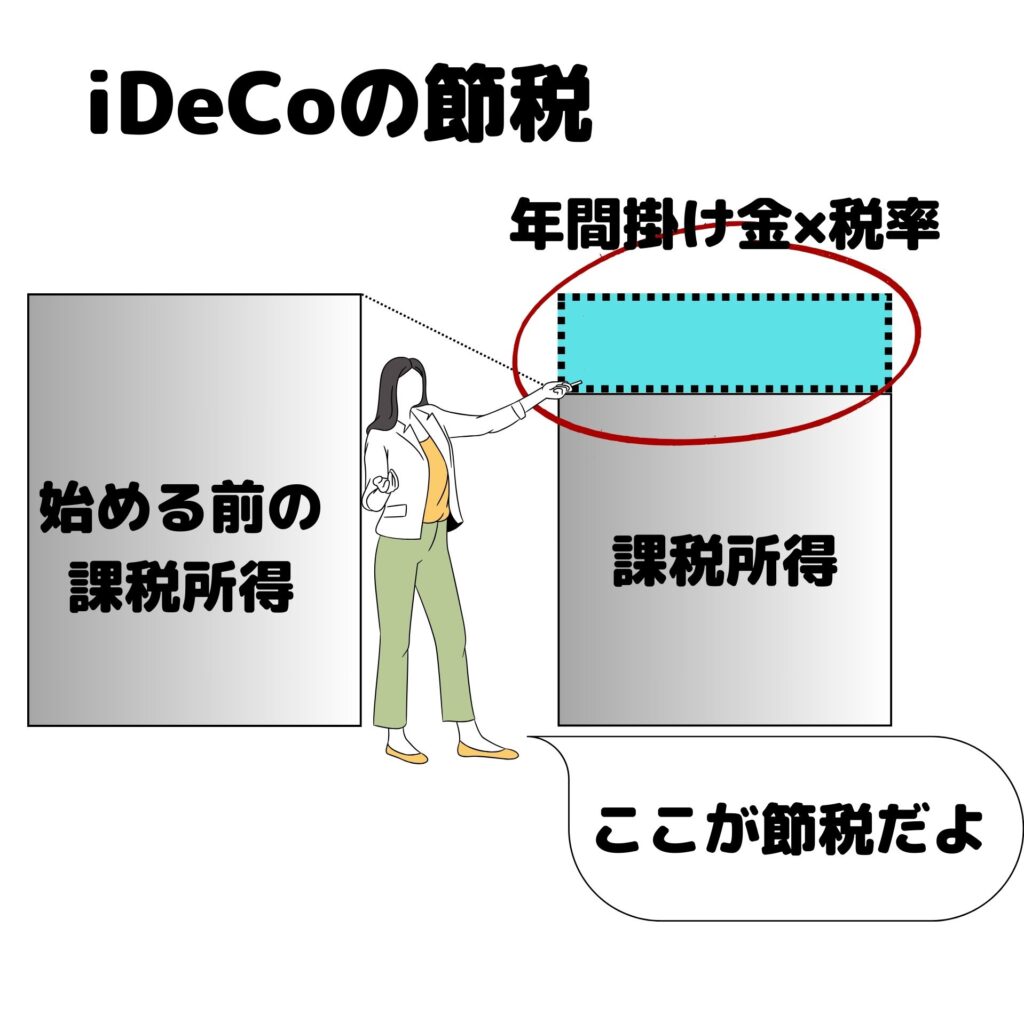

メリット1:住民税と所得税の軽減

はい!来ました!サラリーマンはやるべき節税です。

iDeCoでは毎月、掛け金を積立るわけですが全額所得控除の対象になります。

前記でも述べたのですが、積立NISAより先にiDeCoをやるべきポイントはこの節税です。

NISAには節税はありませんからね。要はこの節税で浮いたお金をNISAで運用しましょうというはなしですね。

サラリーマンの方、

節税というワードには敏感に反応してくださいね。

iDeCoの節税計算はこのようになります。

始める前の課税所得から年間掛け金に税率を掛けたものが引かれます。

始める前の課税所得−年間掛け金×税率

(税率は所得税+住民税となります。)

ちなみに税率は課税所得によって違いますので簡単に図を作成しておきます。

| 課税所得 | 所得税(%) | 住民税(%) |

| 195万円未満 | 5 | 10 |

| 195万円-330万円未満 | 10 | 10 |

| 330万円-695万円未満 | 20 | 10 |

| 695万円-900万円未満 | 23 | 10 |

| 900万円-1800万円未満 | 33 | 10 |

課税所得400万

1.5万/月の場合

(1.5万円/月×12ヶ月)×所得税20%=3.6万円

(1.5万円/月×12ヶ月)×住民税10%=1.8万円

合計5.4万円の節税となるわけです。

皆さんもシミュレーションしてみてください。

メリット2:非課税で運用できる

iDeCoも積立NISAと同じように非課税で運用できます。

60-65歳までという長期的な運用となるので非課税のメリットは大きいと思います。

メリット3:受け取り時も控除ではあるが…

iDeCoで受け取る際、方法が2種類あります

- 一時金(一括)で受け取る方法

- 年金(分割)で受け取る方法

年金の計算はややこしいので覚えていてほしいことだけ書きます。

1の場合

⇛退職所得控除が適応される。

掛け金を積立てた期間は「勤続年数」として扱われる。

2の場合

⇛公的年金等控除が適応される。

受け取り時は一定額の控除が適応されますがコレに関しては損するケースも考えられますので次のデメリットの部分にも関わってきます。

【広告】

iDeCoのデメリット

デメリット1:60歳まで引き出せない

原則途中解約ができないのでいざまとまったお金が必要なときに引き出せないといったデメリットがあります。

ですので、今後のライフバランスを考慮しある程度余裕をもった状態で始めることをおすすめします。

デメリット2:資産が変動する

投資である以上、元本割れのリスクがあります。

デメリット3:手数料がかかる

- 加入・移換時

- 口座管理

- 給付事務

- 還付事務

といったように手数料がかかります。

特に気をつけるところは年金を受取る際に1回ごとに給付事務手数料がとられるので分割で受け取る際は考慮しなくてはなりません。

デメリット4:もうすぐ60歳

勤続年数が短い人は前記でも述べたように手数料で損するケースやそもそも退職金の額が多い人等は税金が増えるケースがあります。

上記適応者は個人的には、積立NISAで運用した方がいいかなと思います。

まとめ

いかがだったでしょうか?

それにしても年金はややこしいですね。

私の見解ではiDeCoは癖が強く良いこと悪いことがあるので、個人に合うか判断が委ねられる点が難しいところであります。

積立NISAは運用に!

iDeCoは節税に!

といったように別物として正しく理解できれば資産運用の一貫として役立てるのかなと思います。

私としてはみなさんがお金を増やす材料

や知識が向上すれば嬉しい限りですので

【広告】

コメントを残す